21.10.1한양증권 52300원

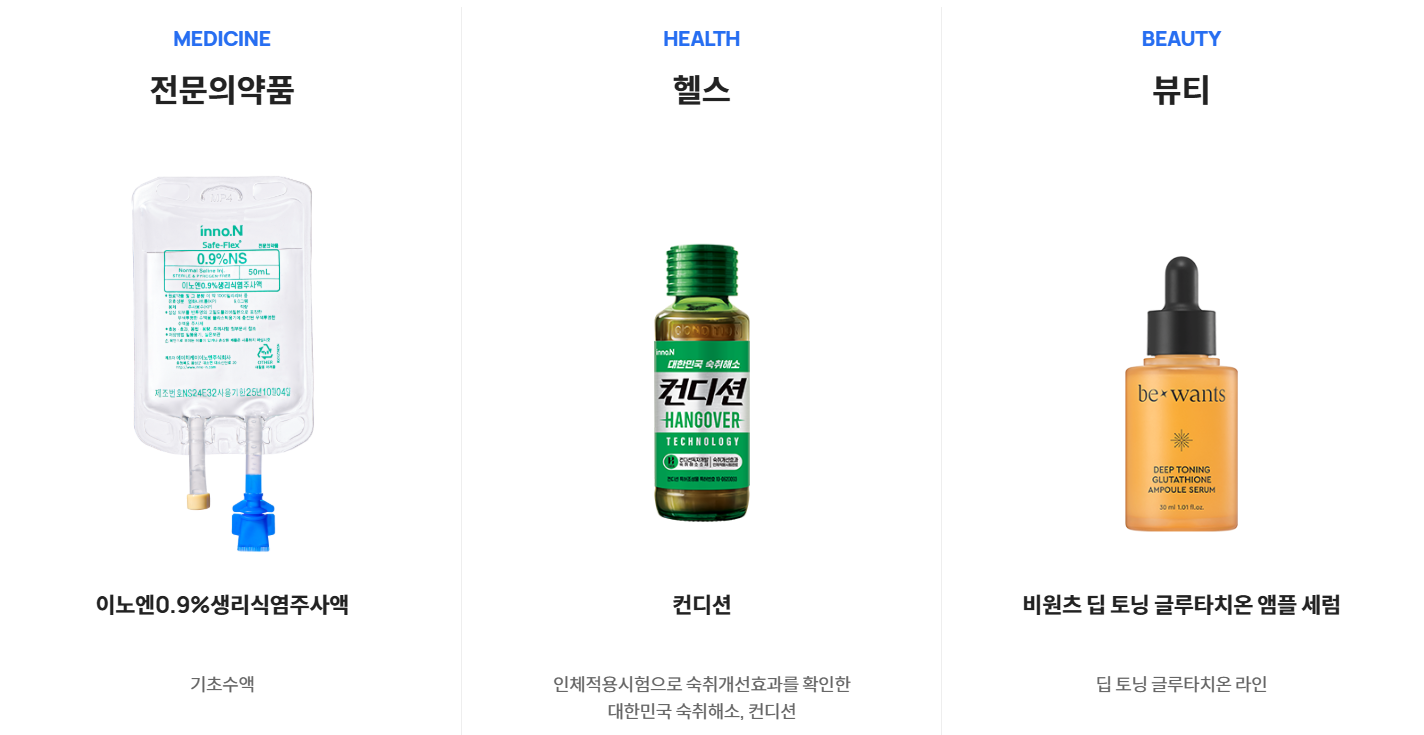

‘20년 기준 매출 비중은 자체신약(케이캡) 13.6%, 음료(컨디션등) 13.5%, 수액 및 기타 의약품 72.9%

게다가 ‘케이캡’은 출시된지 2년밖에 되지 않았으며, 현재 폭발적으로 성장중이다

케이캡의 처방액은 ‘19년 309억원, ‘20년 761억 원에 이어 당반기에만 505억원을 기록

한국의 위식도역 류질환 시장은 약 9천억원~1조원

케이캡은 출시 2년만에 시장점유율 10%를 넘어서

앞으로 2~3년 내에 시장점유율 30%이상을 가정

사실상 케이캡 하나로만 중견제약사 수준의 영업이익 창출이 가능

더 중요한 것은 ‘케이캡’이 글로벌 진출을 앞두고 있다는 점

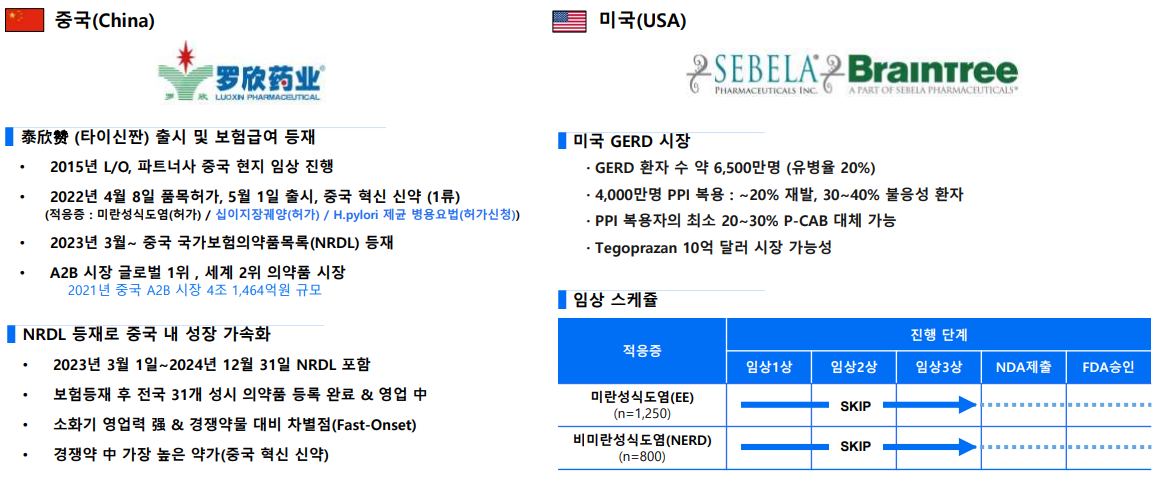

중국 판권은 뤄신사에 L/O(라이센스아웃)를 해둔 상황이며 뤄신은 내년초에 ‘케이캡’의 중국 출시를 계획

미국의 경우 임상 1상이 올해 안에 완료되며, 이에 따른 결과발표 및 L/O도 기대

출시 3 년만에 단일제로 처방액 1천억원을 넘길 것으로 예상

매출액과 영업이익의 상당부분을 자체개발 신약에서 창출

21.10.05 케이캡 성장성 가속화

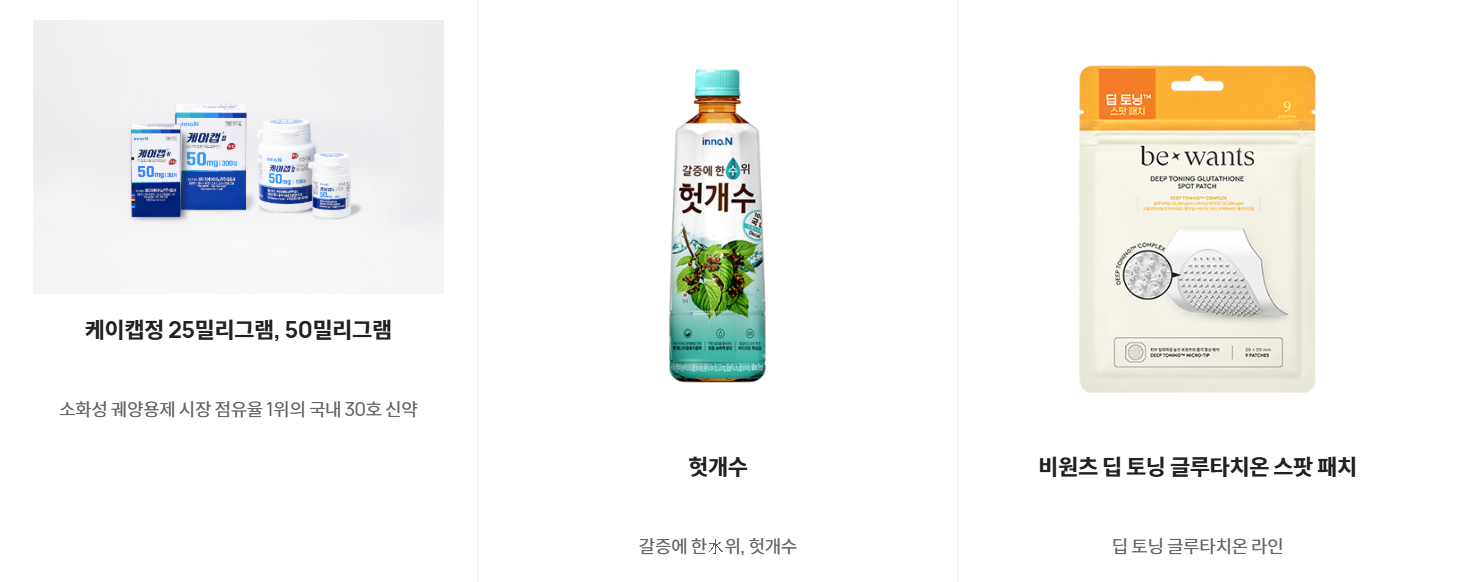

케이캡은 국내 최초 PCAB(칼륨 경쟁적 위산분비 차단제) 계열 신약, 세계 두 번째 P-CAB 계열

기존 PPI(프로톤 펌프 억제제) 계열 대비 신속한 약효와 우수한 약효 지속력으로 야간 위산 분비 억제가 가장 큰 특징

글로벌 위식도역류질환 치료제 시장규모는 약 21 조원

이 중 북미 시장이 약 4 조원으로 가장 크며, 중국 시장이 그 뒤를 잇는다.

22년 상반기에는 중국에서 케이캡이 출시되면서 동사는 로열티

21.10.8 상상 K-CAB 성장 잠재력과 공장증설로 기업가치 성장 73000

미국 MSD 백신 유통으로 외형은 고성장

K-CAB의 글로벌화 잠재력에

수액제 생산 CAPA 2배 증설 진행 중

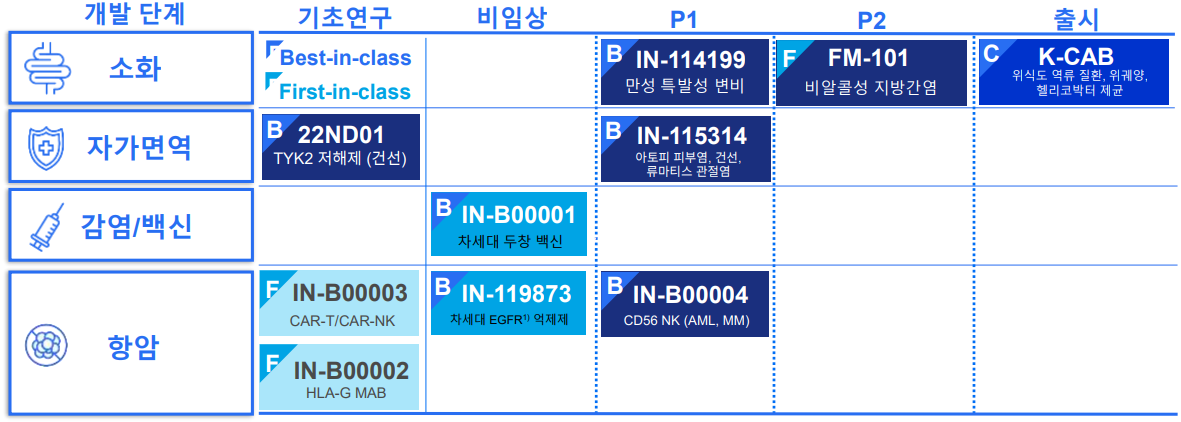

미래 성장을 위해 신약 Pipeline도 개발 중. 첫째, 비알콜성 지방간염치료제(NASH) IN-A010. 둘째, 자체 개발한 자가면역치료제 IN-A002가 있음

21.12.06 한투 케이캡, 이제 시작이다

재고소진은 일시적인 반면 케이캡 처방은 꾸준히 증가 중이고, 제형 및 적응증 추가, 건강보험 적용 확대

21.12.10 한양 '주가에 제대로 된 트리거가 생겼다

(1)’케이캡’의 미국 기술이전 (2) 미국 임상 1상 결과발표,(3)’케이캡’ 중국허가 이벤트가 몰린 시점.

21.12.16 삼성 케이캡의 성장으로 도약할 기업가치 67000

R&D 파이프라인 NASH치료제, 코로나19 재조합 단백질 백산 개발진행중

22년부터 중국 케이캡 출시에 따른 매출성장 전망

남미 동남아등23개국 케이캡 발매 시작. 향후 높은 해외매출 예상.

22년 중국시장 25년 미국출시 전망

21.12.15 케이프투자증권

차기연구성과 비알콜성 지방간염 치료제, 자가면역 치료제, 세포유전자치료제

케이캡 미국 임상 라이센스 아웃 여부. 20년 매출 800억. 21년 1000억 기대. 기술이전 모멘텀

21.12.21 케이캡 국내임상 3상.

안정성데이터 확인.

장기처방적응증은 22년 하반기 이후 적용.

NSAIDs유도 소화성궤양 예방 3상 진행중. 적응증확대가 기대

기존 PPI위주 의약품 대체

영유아/노인 복용이 용이.

22.2.20 DB 케이캡으로 글로벌 시장 진출 5만2000원

▲ 국산신약으로 글로벌 시장 진출을 앞두고 있고, ▲ 자가면역질환, 비알콜성지방간염 등 신약개발에도 집중

세계 최초 P-CAB 약물인 다케다Takecab도 2014년 일본 출시 이후 올해 미국 출시를 앞두고 있어

향후 위궤양치료제시장의 주력인 PPI에서 P-CAB 약물로 대체하며 동반성장할 것이라 기대된다

22.2.21 케이캡의 성장과 함께하는 기업가치 5만

Takeda의 Vonoprazan의 일본 성장 속도를 감안시 국내 P-CAB 시장은 3,000억 이상 성장할 수 있을 것

3,000억은 국내 소화성궤양용제(H2RA/PPI 등) 9,000억의 30% 수준.

향후 관건은 대웅제약의 펙수클릭과의 경쟁구도

22.3.31 상상인증권 “HK이노엔, 장기적 관점에서 관심 필요” 5만4000

“소화성 위궤양치료제 K-CAB의 국내 매출 고성장이 지속

“오는 5월쯤에는 구강붕해제로 국내 출시가 예정되어 있어 추가 매출 증가 효과가 기대

구강붕해제 혹은 경구붕해제라고 일컫는 제형은 언제든지 물 없이도 약을 복용할 수 있고 보관이 편리해 최근 제약사들이 개발에 박차

오송 수액제 공장이 올해 2분기 가동한다는 점도 수액제 매출 성장을 기대-> . 그렇다면 약 800억원의 추가 생산 여력이 발생하게 된다”고 전망했다.

22.05.10 교보 Q22 Re. 케이캡 글로벌 진출 본격화 + 아쉬운 분기 실적 5만

2Q22부터는 케이캡의 글로벌 진출이 본격화

이미 케이캡의 중국 판매가 시작되었고 중국 파트너사인 뤄신사는 23년 연간 매출 2,000억, 장기적으로 매출 6,000억을 기대한다고 밝혀

또한 3Q22부터는 미국 파트너사에 의해 3상에 진입할 예정.

22.05.11 케이프투자증권 "1Q22 Rev: 예상했던 부진, 변함없는 22년 전망" 5만7000원

"당사는 1분기 실적이 예상치를 하회했음에도 연간으로는 긍정적인 실적 전망을 유지

22.05.11 상상인증권 'K-CAB 성장 잠재력은 예상보다 크다' 54,000원

첫째, 1분기 실적부진은 일시적인 현상. 둘째 2분기부터 매출과 영업이익 회복 뚜렷할 전망. 셋째, K-CAB의 글로벌 매출 비전에 주목함. 넷째, 오송 수액제공장이 2022년 3분기 가동 예정.

오버행 이슈를 보면, 2022년 2월 9일부터 풀린 보호예수물량(4,621,050주)은 향후 해소될 필요가 있는 상황.'

22.05.13 DB금융투자 2분기부터 실적 회복" 52,000원

"지난 5월 3일 미국 FDA는 세계최초 P-CAB계열 위궤양치료제 보노프라잔에 대해서 헬리코박터 파일로리 감염 치료제로 2제과 3제요법을 승인

선도제품의 선진국 진입과 함께 중국 파트너사의 공격적인 판매계획으로 글로벌 성과까지도 기대

22.06.15 유진 Analyst Day

. 내수 시장을 넘어서 중국, 인도를 포함한 글로벌 의약품 시장 내 K-CAB 판매 증가

세포유전자 CDMO 사업을 위한 투자가 이미 진행되어 국내 주요 바이오텍들과의 협약

중국 뤄신(Luoxin)사를 4 월 초 품목허가를 받은 직후 5 월부터 판매

현재는 비급여 품목으로 판매 중 2023 년부터는 급여 품목으로 전환할 계획.

뤄신사는 2023년 K-CAB 예상 매출액을 2,000억, 출시 5년차인 2027년 6,000억원 판매를 목표

판매액에 연 동한 두자리 수의 러닝 로열티가 4분기부터 HK이노엔 실적에 반영될 예정

2022 년 K-CAB 매출액은 약 1,200 억원(+20%YoY)을 상회할 전망이다.

하반기 K-CAB 같은 P-CAB 기전의 펙수클루 정(판 매사 대웅제약)이 출시될 예정

양 사 제품이 기존 PPI(Proto Pump Inhibitor) 기전 치료제 시장을 빠르게 대체 P-CAB 제품들 의 시장 확대 긍정영향

3 상이 진행된다면 2025 년 하반기에는 미국 시장에서 판매 가능할 전망

미국 내 위식도 역류 질환 치료제 시장은 약 4 조원으로 추정되는데, 경쟁제품이 일본 다케다에서 출시된 제품만 있어 K-CAB 의 미국 시장 판매는 HK 이노엔의 실적 및 주가에 호재

22.07.08 흥국증권 역대 최대 분기 매출액 전망 56,000원

매출 증분을 분석하면 머크 가다실9 백신의 상품 매출 증분 비중이 크긴 하나, 주력 제품인 케이캠과 컨대션의 매출 역시 예상치 대비 선전

22.07.15 DB금융투자 'MSD백신 수요 증가로 외형 챙기기 52,000원

하반기는 케이캡 신제품 매출 증가효과, 컨디션 매출 회복, 그리고 수액제 공장 증설에 따른 매출 증가에 따른 감가상각비 상쇄로 분기가 거듭될수록 수익성이 개선될 것으로 추정됨'

22.07.27 신한 추진력을 증명할 호실적 전망 50,000원

2021년 MSD백신을도입하면서 회사의 외형이 크게 성장

케이캡 구강붕해정 등과같이 자체 판매제품들의 라인업 확대 및 매출 증대를 통해 원가율도지속적으로 개선

22.08.03 교보 2Q22 Re. 계속 좋아지는 그림 + 중국 진출 본격화 5만5000

1) 자궁경부암 백신 가다실9 7월 국내 가격 인상 앞두고 2Q 판매 확대 2) 케이캡 매출 성장 지속(1Q 209억=>2Q 289억) 등

1) 가다실9이 2Q에 선판매된 영향으로 백신 판매는 전분기 대비 감소할 것

2) 케이캡은 판매는 QoQ 지속 증가하며

3) 거리두기 완화에 따라 견조했 던 컨디션 매출이 3Q에도 성장 지속할 것으로 예상.

4) 신규 가동이 지연되었던 수 액제 신공장이 3Q부터 가동되며 실적에 기여할 것.

2H22부터는 미국 후속 임상 진입에 따른 마일스톤 인식 가능성과 두창 백신 매출이 반영

케이캡의 매출(원외처방액 기준)은 21년 1,070억에서 22년 1,300억으로 증가 전망

22.08.03 한화 '모두를 놀라게 한 2분기 매출성장' 52,000원

MSD로부터 도입(가디실9)해서 판매하고 있는 백신부문과 자체개발 신약의 성장.

수익성이 높은 ‘케이캡’ 구강붕해정 매출확대와 미국 파트너사와의 ‘케이캡’ 임상시험 진행에 따른 마일스톤 유입이 기대돼 수익성은 높아

22.08.03 삼성증권 케이캡 매출 성장과 마일스톤 반영으로 컨센서스 상회 62,000원

3분기 중 케이캡 미국 임상(2상 혹은 3상) 진입 가시화에 따라 실적 추정치에 마일스톤 추가 반영 가능하며 오버행 물량 해소 시 본격 리레이팅 기대

22.08.03 흥국 기대 이상의 호실적 56,000원

하반기 케이캡 신규 적응중/제형 및 추세적인 P-CAB 시장 성장에 따른 케이캡 매출 증가,

수액제 신공장 가동 본격 매출화,

중국 케이캡 로열티 매출 인식

22.08.11 케이프 2Q22 Rev: 케이캡과 MSD백신의 캐리 57,000원

7월 MSD 백신 “가다실” 가격 인상이 예정되어 있어, 인상 전 비축 수요가 2분기 반영

케이캡 매출 또한 2분기 289억원으로 YoY +119.5% 성장세 시현

케이캡 기술이전한 중국 뤄신社로부터 케이캡 품목허가 및 출시 마일스톤 600만불 반영되며 이익률 대폭 상승

22.09.20 상상인 K-CAB의 국내외 매출성장 잠재력 향후 더 커진다

“매출 고성장과 영업이익 성장이 본격화

“올해 5월에 구강붕해제로도 출시, 직접 HK이노엔이 판매 중인데, 현재 월 매출액이 10억원내외 추정되어 연간 100억원대 중반 제품으로 성장할 전망

“국내 소화성궤양제 시장은 9000억원, 그 중에서 PPI제제는 60%내외”

일본 소화성 궤양시장에서 다케캡(P-CAB)의 침투율은 33%내외이며, 한국 K-CAB의 침투율은 10%대

“중국시장에서 K-CAB 매출, 분위기가 긍정적” 22개성 중에서 10개성에 진출, 내년 초부터 급여품목으로 등재시켜, 본격 매출확대를 추진

HK이노엔이 받는 판매로열티 수입은 뤄신사 중국 순매출액의 10%대 초반으로 추정

중국 소화성 궤양 정제시장은 1조4000억원, 주사제시장이 2조6000억원 내외이며, 뤄신사는 주사제(2021년 L/O계약)로도 개발, 2026년쯤에 출시할 계획”이라며 “K-CAB의 중국 경쟁약품은 다케켑 하나밖에 없고 매출규모도 적다. 뤄신사의 중국내 매출목표는 2023년 2000억원, 5년 후인 2027년 6000억원으로 알려져 있다”

미국 후기 임상이 빠른 시일 내 시작될 전망”이라며 “미국에서 K-CAB의 미국 임상 1상을 HK이노엔이 2022년 4월초에 완료했고, 안정성, 약력 약동학적 데이터를 확보

22.10.12 삼성 "풍파 속에도 굳건하게 진행 중인 케이캡 해외 진출 5만원

MSD 매출 정상화에도 불구하고 견고한 케이캡 국내 매출 및 미국 후기 임상 진입

22.10.24하나 매년 좋아지는 그림 4만5000

1) 안정적인 케이캡의 국내 매출 성장,

2) 본격 화되는 케이캡의 글로벌 진출,

3) 수익성 개선이 전망되는 수 액제와 HB&B 사업부

1) P-CAB 제제의 국내 시장에서 의 성장 여력은 여전하고,

2) 케이캡의 타 소화성궤양용제 대비 장점은 분명하며,

3) 케이캡의 글로벌 시장 진출이 본 격화

올해 4월 임상 1상을 완료한데 이어, 10월에는 임상 3상 첫 환자 투약 을 완료하며 미국 시장 진출도 순항

케이캡의 미국 3상 마일스톤이 3분기 수령 가능할 것

HK이노엔의 경쟁사 대비 높은 이자 비용-> 한국콜마의 HK이노엔 인수 과정에서 발생한 부채

국내 PCAB 계열 위장관계 의약품의 점유율은 19 년 3.8%, 20년 8.0% 21년 10.6%, 22년 상반기 11.8% 수준

케이캡의 미국 시장 진출은 파트너사 Sebela/Braintree와 함께

미국 시장 역시 Takecab(미국 제품명 Voquezna)이 선제적으로 진출. 23년 1월 11일로 내년 1월 승인 여부가 결정

라 기존 대소 공장 (연간 5천만bag)에 오송 수액 신공장(연간 5천5백만bag)이 더해져 연간 1억 5백만bag 의 Capacity.

는 JW생명과학의 연 1억 3천만bag에 이은 2번째 규 모다.

현재 가동률은 50% 중반 수준이며 23년에는 60% 중반 목표

HK이노엔은 21년 1월부터 국내에 MSD의 백신 6종을 유통. 대표 상품은 자 궁경부암(HPV) 백신 가다실9, 대상포진 백신 조스타박스.-> 자체 제품이 아닌 상품 매출로 수익성은 낮으나, 안정적 매출을 통해 외형 성장, 기존사업과의 시너지가 가능하다는 점.

이자발생부채는 2분기말 4,600억 원 수준으로 21년말 5,130억 대비 감소하였으나 금리가 인상되어 22년 이자비용은 250~270억원 수준으로 추정

22.11.1 하나 3Q22 Re: 고른 성장으로 컨센서스 상회 5만

미국 임상 3상이 첫 환자 투약이 완료되 며 마일스톤이 3분기 실적에 인식

수액제 매출액은 266억원 (+7.0%YoY, +3.9%QoQ)으로 역대 최대 분기 매출액

케이캡 이외의 순환기계, 당뇨/신장 ETC의 안 정적 성장

케이 캡은 22년 5월 중국 판매를 시작했다. 23년 상반기 보험 약 가 책정 후, 급여 시장에 본격적으로 진출할 계획

미국 시장의 경우, 미란성, 비미란성 식도염 적응증으로 임상 3상 을 시작했으며, 24년 임상 종료, 25년 출시가 기대

22.11.1 = 상상인 수익성 개선으로 실적시즌에 주목 57,000원

'3분기 안정적 매출성장, 수익성 대폭 개선. 수액제 성장, HB&B도 흑자전환, K-CAB 추세상 성장

4분기는 3분기 대비 마일스톤 수익이 감소하지만, ETC 매출이 호조

수익성 좋은 두창 매출이 60 억원내외 발생

22.11.1 3Q22 Re. 장기적 관점에서 케이캡 가치 확대 기대 46000

전분기 판매 확대되었던 자궁경부암 백신 매출 감소에 따른 외형 축소

2) 미국 3상 진입에 따른 마일스톤 인식

3) 케이캡 구강붕해정 비중 확대에 따른 수익률 개선

1) 정부향 두창 백신 매출이 인식되며

2) 케이캡 구강붕해정 매출 은 빠르게 늘어나고 있으며

3) 중국 케이캡 판매에 따른 로열티가 최초로 인식되며

4) Non-Drink 컨디션 매출이 4Q에도 성장 지속할 것으로 예상. 또한

5) 감소했던 백신 매 출이 정상화되며

6) 수액제 신공장 가동률 상승으로 실적에 기여할 것.

22.11.1 한화 3분기돌격대장은 컨디션 52000원

케이캡과 MSD백신의 YoY 20%대 매출 하락에도 불구하고, HB&B부문이 전사 수익성 개선 을 견인

P-CAB계열 약물의 비중은 13.6%로 전년 동기 10.8% 대비 2.8%p 증가했으며, 침투율이 지속적으로 증가

4분기 건강검진 시즌에 따른 백신 수요 증가와 연말 성수기 효과로 ETC/HB&B 사업의 견조한 성장

케이캡의 중국 출시 로열티는 4분기에 인식될 예정이며, 2023년 중국 약가보험 등재에 따라 매출 확대

22.11.1 하나 고른 성장으로 컨센서스 상회 50000원

1) 2분기에 가다실 판가 인상을 앞두고 급증했던 매출액 정상화로 MSD 백신 매출이 감소

2) 분기 출하 편차로 케이캡 매출액(236억원, -24.7%YoY, -18.2%QoQ)이 감소

1) 올해 10월 케이캡의 미국 임상 3상이 첫 환자 투약이 완료되 며 마일스톤이 3분기 실적 인식

2) 대소 수액제 신 공장이 본격적인 가동을 시작하며 수액제 매출액은 266억원 분기 신기록.

3) 케이캡 이외의 순환기계, 당뇨/신장 ETC의 안 정적 성장

22.12.2 하나 HK이노엔 NDR 진행. 주요 사항 점검 50000원

7월 국내 케이캡(tegoprazan) 위식도 역류질환 치료 유지요법 적응증 허가, 25mg 정제 승인. 23년 초 출시 예정

9월 미국 케이캡 미란성/비미란성 식도염 2가지 적응증 임상 3상 실시, 23년 말 투약 완료, 24년 상반기 결과 확인, 25년 출시 계획

경쟁사인 Takeda의 다케캡(vonoprazan)은 23년 상반기 미국 출시 예정. 케이캡이 2번째로 시장 진입 기대

5월 중국 케이캡 비급여 출시. 중국은 입찰 중심 시장으로 23년 보험 급여 적용 시 성장세 확인 가능할 전망

케이캡 유럽 지역 30개국 계약 논의 진행중. 23년 계약 예정으로 계약금 수익 기대

12월 녹십자/광동제약 GSK 2세대 대상포진 백신 싱그릭스 판매 예정. HK이노엔이 유통하는 연간 매출액 400억원 규모 MSD 백신 조스타박스는 1세대 백신으로 23년 매출 감소 불가피 -> 매출액에는 조스타박스가 싱그릭스에 대 체되는 정도가 영향을 주지만, 유통 판매 제품으로 수익성 높지 않기 때문에 영업이익에는 영향 제한적. 케이캡, 수액제, 컨디션은 지속 성장 전망

3월 런칭한 컨디션 스틱을 바탕으로 Non-Drink 시장 점유율 10%에서 35% 수준으로 상승

22.12.07 한국투자증권 '이래저래 쓰린 속, 케이캡으로 달래세요'

내년 상반기에 저용량 제형이 출시가 예정되어 있으며, 25mg 구강붕해정 개발도 진행 중

현재 케이캡의 미국 임상 3상이 진행 중. 3분기 투약이 시작되어 내년 하반기 중 탑라인 결과 확인이 가능. 2024년 중 임상 완료 후, 2025년 출시를 예상

중국의 경우 올해 5월 품목허가 승인이 완료. 그 외에도 인도네시아, 베트남 등 동남아 국가에 수출되어 허가가 진행 중

22.12.22 신한 숨고리기 후 재도약 50000원

4Q22 1) 계절적 요인으로 인한 케이캡 처방량 증가

2) 구강붕해정 처방 비중 증가로 인한 수익성 개선

3) 수액 신공장 점진적 가동률 증가에 따른 매출 증가 유지

케이캡은 연초 중국 보험급여 리스트 등재됨에 따른 로열티 매출 발생이 기대

23.1.6 하나 5만 과도한 우려감, 4분기 실적도 좋다

1) 전분기 대비 매출이 감소했던 케이캡의 매출액 정상화

2) 순환기계, 당뇨/신장 ETC의 안정적 성장과 천연두 백신 매출 발생

3) 컨디션을 필두로 한 HB&B 부분 등 전 부분의 고 른 성장

1) 미국에서 Takecap(vonoprazan)을 개발하는 Phathom사의 전일 주가 급락

2) 중국 케이캡 보험 적용 발표 지연이 요인으로 파악

23.1.10 유안타 5.1만 케이캡, 아직 걱정할 시기 아니야

이전 분기 감소했던 케이캡과 MSD 백신의 매출이 회복

, 4분기 천연두 백신 납품 반영

, HB&B 실적 개선으로 고른 성장이 예상됨

케이캡은 물질 특허(31년 만료)와 결정 형 특허가 식약처 그린리스트에 등재되어 있어 결정형 특허가 무력화 되더라도 물질 특허로 31년까지 제네릭으로부터 보호가 가능

23.1.20 한화 5.2만 케이캡의 중국몽

국내 블록버스터 신약 케이캡, 중국 국가의료보험의약품 목록 등재

2015년 중국 파트너사 Luoxin에 ‘케이캡’을 기술 수출했으며, 2022년 4월 품목허가와 거의 동시에 비급여로 10개 성에 제품을 출시

2024년까지 중국 내 P-CAB계열의 소화성궤양용제 시장은 동사의 ‘케이캡’과 Takeda제약의 ‘다케캡’이 독점

소화성궤양용제 시장은 H2RA, PPI, P-CAB 계열-> PPI계열 글로벌 시장 76%-> P-CAB 효과 월등-> P-CAB으로의 교체중-> 일본 P-CAM 30%, 한국 15% 점유

대웅 제약도 2025년 출시를 목표로 중국 파트너 Shanghai Haini사와 임상3상을 진행 중

Luoxin은 2023년까지 점유율 5%(2,000억 원), 2027년 점유율 15%(6,000억 원)를 목표로 영업마케팅을 진행

중국 로열티는 반기마다 인식되기 때문에 3~6월 분 처방이 로열티매출로 3분기 인식

23.3.17 유진 보노프라잔 미국 판매 지연

2024 년부터는 해외 판매 증가와 국내 판매 수수료 조정에 따른 이익 고성장이 기대

케이캡은 2023 년 1 월 중국에서 보험급여에 등재-> 하반기부터 처방 증가를 확인

하반기(6~12 월) 중국 시장 판매 로열티는 2024 년 1 분기 실적 반영

2024 년에는 미국 3 상 완료 후 FDA 승인 신청. 2025 년 하반기부 터 미국 판매가 가능할 전망.

유럽 시장 판권 매각은 현재 협상 중

23.4.10 교보 1Q23 Pre. 예고된 증익을 기다리는 시간

1) 케이캡 매출이 꾸준히 성장

2) 판매수수료를 지급하지 않는 케이캡 구강붕해정 비중이 최대 20%가지 증가

3) 수액제 신공장 가동률 높아져

23.05.03 유안타 4.5 1Q23Re: 시간이 지날수록 좋아질 흐름

프로디악스(폐렴구 균 백신) 계약 종료로 인한 MSD 백신 매출 감소

슈가논(당뇨 치료제)의 코프로모션 계약 종료 등으로 매출액은 시장 기대치를 하회.

케이캡의 미국 파트너사에 대한 조기 기술 이전 비용(약 30억원) 발생

마케팅 비용 증가

23.05.03 하나 4.5 1Q23 Re: 예상된 부진, 방향성은 유지

1분기 실적 부진의 원인은 1) 케이캡의 미국 파트너사 제조 기술이전에 따른 원재료비 일시 반영, 2) 백신 매출 부진, 3) 평균 임금 상승, 4) 화장품 사 업부의 부진이다

대웅 펙수클루에 의한 경쟁 심화 우려에도, 케이캡의 1분기 처방액은 357억원(+15.2%)을 기록하며 견조

케이캡 매출 중 구강붕해정 비중은 14.2%까지 상승

폐렴구균 백신 프로디악스의 계약 종료 공백에도, 조스타박스가 64억 원(+45.1%YoY)의 매출액을 기록

수액제 공장 증설 효과가 반영되며 수액제 매출액은 1,130억원(+11.6%YoY),

프로디악스의 계약 종료와 대상포진 백 신의 경쟁 심화로 백신 사업부는 1,653억원(-17.6%YoY)의 매출액 전망

23.05.03 교보 4.6 1Q23 Re. 쉬어가는 상반기(Q&A 포함)

1) 미국 파트너사로 제조 기술 이전에 필요한 원료 공급 비용 (30억)이 일회성으로 반영

2) FB&B 신제품 출시에 따른 마케팅 비용

3) 건기식 사업 정리하고 뷰티 제품 라인업 등을 정비 중 수익성 하락

24년 증익의 근거는 파트너사와의 케이캡 코프로모션 계약이 23년 말로 종료되고 새로운 판매 수수료율이 적용-> 수수요 15%인하->수수료 절감효과

24년 중국 로열티 인식 규모 역시 증가 전망

23.05.25 SK 4.6 Turning Point 를 앞두다

케이캡 매출 두 자릿수 성장 지속. 구강붕해정 비중 확대. HB&B 성장도 본격화 기대

중국 케이캡 판매 본격화, 미국 2024년 NDA 제출, 유럽 파트너십 계약

수익성이좋은구강붕해 정비중이전체케이캡 내에서상승함에따라매출성장뿐만 아니라수익성개선

중국 3~6월매출에대한로열티도3Q23 약30억원유입될전망

수액제역시2022년6월신공 장가동이후매출성장이본격화되며연간1,191억원(+17.8%)을기록할전망

MSD 백신 매출액은각각16.7% 감소, 이는프로디악스계약종료 및 경쟁대상포진백신‘싱그릭 스’의국내판매본격화

23.07.10 하나 4.5 2Q23 Pre: 실적 우려 없음, 기대되는 하반기

MSD 백신은 수익성이 가장 낮은 사업부로, 수익성에 미치 는 영향은 제한적

부분별 매출액으로는 전문의약품 1,793억원(-21.3%YoY, +9.2%QoQ),

수액제 285억원(+11.3%YoY, +12.7%QoQ),

HB&B 269억원(+13.2%YoY, +29.9%QoQ)을 기록할 것으로 전망

은 올해 3월 중국 보험이 적용되 며 중국에서 본격적인 매출이 발생, 로열티는 3분 기부터 수령(약 30억원)

23.07.16 SK 4.6 지금부터 보시면 쭉 편안합니다

케이캡은 국내뿐만 아니라 중국 매출 본격화,

미국 임상은 연내 투약 종료, 2024년중순NDA 제출이예정되어있으며,

유럽파트너십계약역시연내체결이기대

23.07.21 신한 4.5 푸근한 하반기

작년 MSD백 신의 약가 이슈로 촉발된 매출에 대한 역기저효과가 당분기 실적의 주요 원인

해당 사업을 제외한 나머지 수액이나 케이캡 사업부 매출은 성장

연말까지 유지되는 케이캡 에 대한 코프로모션 계약이 본격적인 논의가 시작된 상태->수수료 절감

중국 로열티 인식이 하반기 본격적으로 인식

미국은 임상이 차질없이 진행 중

인도네시아 등 완제품 수출 국가 수가 지속적으로 확대

23.08.02 교보 4.6 2Q23 Re. 지금은 사야할 때(Q&A 포함)

K-CAB 국내 처방실적은 YoY +20% 증가 하고 수출은 24억 기록하며 안정적으로 성장하고 있는 점

수액 매출은 QoQ +21억 증 가하며 고정비 효과를 상쇄한 점

HB&B의 경우 티로그 매출이 35억에 달하는 흥행

25년 원재료 생산에 신공정 적 용시 수출/국내 판매 모두에서 GPM 10~15%p 추가 개선 가능할 것

23.08.02 SK 4.6 하반기에는 반등할 이유가 풍부

23.10.10 하나 5 3Q23 Pre: 24년부터 완연히 달라질 이익 체력

금번 분기부터 뤄신사 중국 판매 로열티(상반기 판매분에 해당)는 4분기와 나눠져 인식돼 15억원으로 예상

23년까지는 파트너사인 종근당의 재고 조정으로 케이캡의 국내 매출 액은 소폭 둔화

24년부터는 재고 조정 이슈의 소멸과 판매 수수료율 인하, 꾸 준한 국내 매출 성장

중국 판매에 따른 로열티는 24년부터 본격화될 예정이며, 보수적으로 98억원

24년에는 중국 외에 미국, 유럽, 일본 지역으로의 진출에서도 성과를 확인

케이캡은 22 년 10월 미국 임상 3상에 진입했으며, 24년 3상 결과 확인

23.10.12 SK 5.4 긍정적 실적, 긍정적 방향성

파트너사 재고조정에도 불구하고 구강붕해정 판매 호조가 지속 중이고, 중국 로열티 반영(약 20억원 추정), 해외 완제 매출 반영

수액제 매출은 신공장 가동 이후 두 자릿수대 매출 성장을 지속 중

파트너사 재고조정 이슈 해소 및 중국 로열티 확대, 해외 완제 매출 증가 지속을 바탕으로 매출 고성장

23.10.31 교보 4.9 3Q23 Re. 컨센서스 부합 (Q&A 포함)

1) 케이캡 원외 처방액의 꾸준한 증가(QoQ +16억),

2) 케이캡 해외 완제품 수출 16억 인식,

3) 중국 로열티 15억 인식,

4) 수액제 신공장 효과 에 따른 매출 성장(QoQ +49억)

5) HB&B 부문의 비용 감소/수익성 개선 효과 지속

1) 우선 24년 케이캡의 국내 원외 처방액을 보수적으로 1,700억, 수수료율 절감 폭을 18%p로 가정할 경우 300억 이상의 증익 요인 발생

2) 케이캡 미란성(1,200명)/비미란성 역류성(600명) 식도 질환 대상 미국 3상 Data Readout 예정.

3) 24년초 케이캡 유럽 지역 기술이전 기대감 높은

Q5. 중국 로열티 제외 24년 예상 해외 완제 수출액은 얼마인지?

A. 글로벌 진출 국가 수 증가 중. 특히 남미 수출 증가 확인되고 있으며 몽골/필리핀향 매출도 증가할 것. 23년은 100억 하회하겠으 나 24년 약 100~200억 가능하지 않을까 예상 중

Q7. AZ 시다프비아 예상 매출이나 매출 인식은 언제인지?

A. 23년 7월 시다프비아(포시가 오리지널+DPP-4 억제제 시타글립틴 복합제) 식약처 허가 획득, 동사는 10월 공동 판매 계약 체결. 구체적인 예상치는 없지만 포시가 처방 실적이 제네릭 출시 이후에도 유지되는 점, 심부전/심장 적응증 가지고 있다는 점, 복합제 이 점 등을 고려할 때 유의미한 매출 기대 중. 참고로 포시가는 22년 약 600억 매출 기록했으며 다른 당뇨 복합제인 직듀오는 400억 매 출 기록

23.12.21 교보 4.9 Issue Comments. 케이캡 파트너사 변경

12월 20일 HK이노엔/보령 양사는 위식도역류질환 치료제인 케이캡을 공동판매

공동판매 계약에는 보령의 고혈압 신약인 카나브도 포함. 결론적으로 24 년 1월 1일부터 HK이노엔/보령은 향후 케이캡/카나브에 대해 공동 영업 판매

1) 케이캡 판매 수수료 인하에 따른 영업이익 개 선 2) 카나브 매출 인식에 따른 외형 성장 3) 카나브 공동 판매 수수료 인식에 따른 영업 이익 개선 등 3가지.

2) 카나브 공동 판매 매출 인식분(24년 1,250억 추정) 추가 필요

24.01.11 DS 5.5 4Q23 Pre: 명확한 수익성 개선을 향해

23년 12월 20일 HK이노엔-보령 양사는 HK이노엔의 케이캡과 보령의 카나브 패밀리 4종(ex. 카나브, 듀카로, 듀카브, 듀카브플러스)을 공동 판매

케이캡 판매 수수료율 인하 및 카나브 패밀리 공동판매, MSD백신 공 동판매계약 종료로 인한 수익성 개선이 기대

24.01.11 하나 5.5 4Q23 Pre: 기대할 것이 많은 24년

케이캡의 4분기 처방액은 441억원 (+22.8%YoY)으로 꾸준히 성장

수액제는 영양 수액 설비 증설 효과가 반영되며, 314억원(+20.0%YoY, -2.9%QoQ)

HB&B 257억원(-2.0%YoY, +0.4%QoQ)을 기록할 것으로 전망

25년부터는 식약처 가이드라인에 따라 숙취 해소를 표기하기 위해 인체적용시험 결과가 필요하며, 이를 통해 경쟁이 완화될 수 있다는 점은 긍정적이다.

. 케이캡은 22년 10월 미국 임상 3상 에 진입해, 24년 상반기 비미란성 식도염 임상 3상 결과 확인이 기대

하지만 허들은 높은 약가다. Voquezna(vonoprazan,일본경쟁품목) 30정의 WAC은 650달러로, 이는 Astrazeneca Nexium의 약 2.5배, PPI 제네릭의 10~30배 수준

P-CAB 제제의 향후 미국 시장 침투 속도에 귀추가 주목된다.

24.01.11 교보 4.9 4Q23 Pre. 무난한 실적

1) 케이캡 원외처방액 성장분과 판매수수료율 감소에 따라 순매출 약 YoY +400억

2) MSD 백신 사업 종료에 따라 YoY -1,270억

3) 보령과의 카나브 공동 판매 +1,200억

4) 아스트라제네카 직듀오 공동판매 +400억 5) 중국 로열티 YoY +50억

P-CAB 신약이 성공하기 위해서는 PPI나 위약과의 효능 비교도 중요하지만 시장의 Unmet Needs와 약의 가격 간의 비교도 중요하다고 판단

24.01.12 IBK 5.3 4Q23 Preview: 24년 도약을 위한 준비

24년, MSD 백신 → 보령 카나브 판매로 수익성 개선 극대화

미국 파트너사인 세벨라 가 진행하고 있는 비미란성 임상 3상은 24년 5월 말 종료

미란성 임상 3상은 6월 말 1차 종료 됨에 따라 결과 발표가 기대되며,

미란성 임상 최종 종료일인 12월 말 일정에 따라 FDA 허가 신청도 기대

24.01.18 SK 5.6 걱정 없는 2024 년, 기대 이상 성과는 필요

1) 국내 케이 캡 수수료율 개선,

2) MSD 백신 계약 종료,

3) 보령 ‘카나브패밀리’ 유통 개시,

4) 시다프비 아/직듀오 등 도입 품목 매출 반영

24.02.14 교보 4.9 4Q23 Re. 무난한 실적(Q&A 포함)

수액 신공장 가동으로 고정비가 상쇄되며 수익성 개선효과가 지속

1) 원외처방액 성장분과 판매수수료율 하락 분 감안시 케이캡 순매출 1,733억(약 YoY +530억). 참고로 24년 케이캡 원외처방액은 1,900억대 전망

. 2) MSD 백신 사업 종료에 따라 YoY -1,270억

3) 보령과의 카나브 공동 판매 +1,200억

4) 아스트라제네카 직듀오/포시가 등 공동판매 YoY +650억

5) 중국 로열 티 YoY +50억 등

글로벌 PCAB 시장의 상업성 판단에 있어 보다 신중한 접근 필요.

는 PPI나 위약과의 효능 비교도 중요하지만 시장의 Unmet Needs와 약가 간 비교도 중 요하다는 점

A. 24년 연간 매출 9,000억원대, 영업이익률 두자리수 전환 예상(low double digit). 상하반기 이익 비중은 상하반기 각각 30% 후반/60%초반 전망

케이캡 중국 로열티 100억 보다 보수적

24.02.14 SK 5.6 새로운 모멘텀이 필요한 시점

케이캡 성장, 수액 신공장 가동 효과로 양호한 실적 다.

MSD 백신 및 당뇨 매출 감소에도 불구

케이캡 성장 지속, 수액 신공장 가동에 따른 수액제 매출 확대, H&B 부 문 수익성 개선

2024년 실적에는 큰 변화가 예상된다.1) 국내 케이캡 파트너사 교 체에 따른 매출 및 수익성 개선,2) MSD 백신 계약 종료,3) 보령 ‘카나브패밀리’ 유통 개시, 4) 시다프비아/직듀오 등 도입 품목 매출 반영

24.04.14 SK 5.6 우려할 것이 없다

공격적인 컨디션 광고선전비 집행에 따른 수익성 약화 우려 but 케이캡을 필두로 한 주요 품목들의 견조한 매출 성장

1) 케이캡 견조한 성장세/보령과 신규 파트너십 체결에 따른 수 수료율 개선 효과

2) 순환기계 및 당뇨/신장 . 보령 ‘카나브패 밀리’, 그리고 아스트라제네카의 ‘직듀오’, ‘시다프비아’ 판권 확보

3) 수액제 . 최근 의료계 파업 이슈로 기초수액 매출이 다소 부

4) H&B . 컨디션, 티로그, 헛개 수 등 주요 품목들의 고른 성장세다. 다만 1Q24 컨디션 관련 공격적인 광고선전 비 집행

24.04.15 하나 5.5 1Q24 Pre: 우려에도 실적 선방

보령과의 협업 이후 성 장세가 빨라지는 모습

최근 숙취 해소제 시장의 경쟁 격화로 컨디션의 매출액은 둔화

국내 케이캡의 경쟁 심화 우려, 전공의 파업에 대한 우려 등이 요인

하지만 국내 P-CAB 시장의 성장 은 계속되고 있으며, 전공의 파업은 일시적인 이슈라는 판단

. 케이캡의 비미란성 식도염 임상 3상은 상반기 종료, 미란성 식 도염 임상 3상은 하반기 임상 종료가 예상

24.05.02 키움 5.2 순항중

의료 파업 영향을 받는 포트폴리오의 비중이 낮아

수액제: 의료 파업 영향은 불 가피했으나 수가가 낮은 기초수액에 영향 이 쏠리며 실적에 큰 영향을 주지는 않았다.

수환기: 새로운 파트너사인 보령과의 ‘카나브’ 패밀리 공동 판매 계약 효과가 주효

당뇨/신장: 동사의 제네릭 ‘다파 엔’은 해당 적응증을 4월 25일자로 보험 급여를 적용받기 시작했다. ‘포시가’가 `24년 내로 국내 시장 철수하더라도 ‘다파엔’이 해당 수요를 충족할 수 있다.

케이캡: 중국으로부터 ‘케 이캡’(타이신짠) 로열티는 1Q24에 약 10억 원 인식

24.05.02 하나 5.5 1Q24 Re: 컨센서스에 부합하는 실적

케이캡 매출 성장에 따른 지급수수료(사용량-약가연동 환급) 증가, HB&B 관련 마케팅 비용 증가 로 판관비가 증가

전공의 파업 이슈의 장기화 우려를 반영해 수액제, 항암제 등의 2 분기 매출액을 소폭 하향 조정

케이캡의 비미란성 식도염 임상 3상은 상반기 종료, 미 란성 식도염 임상 3상은 25년 상반기 임상 종료

24.05.02 유안타 5.5 ETC 중심 성장 확인

카 나브 시리즈와 포시가 시리즈가 추가된 순환기계와 당뇨 부문도 큰 폭으로 성장

포시가 철수에 따라 포시가 적응증을 동사의 다파엔이 승계. 포시가 시장을 대체할 것으로 기대

24.05.02 교보 4.9 1Q24 Re. 확실히 잘 팔리는 케이캡(Q&A 포함)

1) 1Q24 케이캡 원외처방액이 성장한 점. 로 4Q 건강검진 효과로 1Q에는 처방액 감소하나 동 분기 에는 오히려 증가

2) 숙취해소재는 경쟁심화에 따라 컨디션 M/S 증가에도 H&B 매출은 소폭 감소

비미란성 24년 내, 미란성 25년으로 소폭 지연

A. H&B 연간 마케팅 비용의 1H24 80% 집중. 그 중 1Q 40억. 2Q에는 QoQ 감소 예상.

유럽: 복수 파트너사와 논의 중. 유럽에서 미국 3상 결과 활용 가능한지 확인 중이며 24년 내 딜 체결 목표. 미국 3상의 경우 미란성은 시간이 더 필요하지만 비미란성은 연내 확인 가능할 것

1H25에 미란성 결과 발표되고 두 적응증 동시에 승인이 진행될 경우 26년 초 FDA 승인 기대.

중국: 24년 연간 50~100억 수령 기대. 참고로 다케캡 중국 매출은 21년 300억, 22년 700억, 23년 900억 속도로 성장 중

24.07.09 하나 5.5 2Q24 Pre: 호실적의 시작

전공의 파 업 이슈의 영향으로 수액제의 성장은 둔화

주력 품목인 케이캡과 상품 매출(카나브 패밀리, 직듀오)으로 전문의 약품 부분은 성장

24.07.09 교보 4.9 2Q24 Pre. 병원 파업 영향이 적었던 분기

현 시점 동사 주가에 가장 중요한 Catalyst는 케이캡 미국 3상 Data Readout.

비미란성 역류성 식도염 결과는 2H24에 공개 될 예정이며 미란성은 25년 공개 예정.

24.07.23 DS 5.5 2Q24 Pre: 케이캡 이상 무

아이엠바이오로 직스 IMB-101 기술이전에 따른 선급금 약 20억원을 반영함

24.08.01 하나 5.5 2Q24 Re: 기대되는 하반기(실적 & R&D)

케이캡의 매출액은 출하 시점의 이슈로 3분기 실적에 반영될 것으로 예상.

신제품 출시로 영양 수액의 성장

카나브 패밀리 판매로 순환기계 매출액 증가

포시가/직듀오 판매로 당뇨/신장 부분 매출액증가

H&B 부분은 컨디션매출액 회복. 티로그 매출 증가.

미국의 대표적 경쟁 약물인 Phathom Pharma의 Voquezna는 미란성 식도염, H.Pylori 제균요법 적응증,비미란성 식도염 적응증을 획득

P-CAB 제제의 미국 진출에 대해서는 1) 제네릭이 출시된 PPI 대비 P-CAB의 높은 약가, 2) 저용량 PPI가 일반의약품으로 판매되는 미국 시장 상황 등이 우려 요인으로 제기된다.

하지만 이러 한 우려는 Voquezna의 대형 보험사처방목록 등재로 기대감으로 바뀌고 있다. Voquezna는 Caremark의 처방목록에 등재되며 순항. 미국 시장에 최초로 진출한 P-CAB 제제인 Voquezna의 실적은 케이캡의 미국 매출액에 대한 눈높이를 제공할 것이라는 점에서 귀추가 주목된다.

24.08.26 SK 5.7 수익성 개선의 원년, 하반기 R&D 결과 주목

1)위식도 역류질환 환자의 증가로 원외처방 시장 역시 연평균 10%씩 성장하고 있으며,

2)P-CAB 제제의 시장점유율은 20%에 불과, 약효 경쟁력을 기반으 로 H2RA 및 PPI 시장을 대체

3)24 년 보령과의 코 프로모션으로 국내 영업망 확대에 따른 추가 매출 상승

중국 케이캡의 본격적인 매출 성장과 국내 케이캡 판매 수수료율 인하로 매출 성장

우려했던 수액 매출은 고마진 제품인 영양 수액의 성장

컨디션은 드링크/논드링크 모두 숙취해소 시장 점유율 1 위를 견고

국내 P-CAB 시장은 케이캡 출시 이후, 22 년 7 월 대웅제약의 펙수클루가 출시, 24 년 하반기 제일약품 자큐보가 출시를 예고하고 있는 상황에서 경쟁심화에 대한 우려 감이 일부 존재

하지만 1) 위식도 역류질환 환자는 매년 증가, 연평균 10%씩 성장 2) P-CAB 제제의 시장점유율은 20%에 불과, 약효 경쟁력을 기반으로 시장을 대체하며 시장 점유율 확대

중국 처방량 증가에 따라 23 년 25억원, 24년은 70억원(+180% YoY) 규모의 로열티를 수령 할 것으로 기대

미국 현재 비미란성 식도염과 미란성 식도염으로 임상 3 상을 진행중

(위식도 역류질환은 내시경을 통해 점막 손상이 확인되는 미란성 식도염(역류 성 식도염)과 역류증상은 있지만 내시경에서 점막 손상이 없는 비미란성 식도염으로 구분되며 전체 환자의 약 30%가 미란성 식도염, 비미란성 식도염의 경우 약 68% 으로 구분된다)

25~26 년 미국 출시를 앞두고 미국 내 시장 경쟁 현황, 미국 내 대표적인 경쟁약물은 Phathom Pharmaceutical의 Voquezna.

케이캡은 후발주자임에도 불구 Voquezna 대비 빠른 약효 발현 시간(on set time) 으로 경쟁력을 보유

Voquezna이 개척한 미국 내 P-CAB제제의 인지도를 기반으 로 미국 시장 진출 이후 빠르게 시장 점유율 확대

24.09.03 하나 5.5 미국 P-CAB 시장이 열리기 시작

미국에서 P-CAB 제품인 Voquezna(vonoprazan)를 판매하는 Phathom Pharmaceuticals는 연초대비 +80%, 하반기 이후 +53%의 주가 수익률을 기록하며 순항, 전분기 대비 가파른 실적 성장

Voquezna 의 최대 매출액은 30억달러

우려도 공존한다. 이유는 1) 제네릭 이 출시된 PPI 대비 P-CAB의 약가 높음에도, 표준 요법으로 자리잡을 수 있을지와

2) 일반의약품과도 일부 경쟁해야 하기 때문이다.

미국 진출에서 가장 중요한 점은 P-CAB이 GERD의 표준요법으로 자리잡는 것이다.

국내에서는 2020년 진료 지침에 P-CAB 이 초기 치료로 권고돼, 역유성 식도염의 표준치료로 자리 잡았다.

미국의 경우에는 가이드라인 가장 강하게 권고되는 의약품은 아직까지 PPI다

Vonoprazan은 미란성 식도염 임상 3 상 PHALCON-EE에서 PPI(lansoprazole) 대비 비열등성을 확인했다는 점(2주 또는 8주에서 치료율 92.9% vs 84.6%)을 바탕으로 의료진을 설득

24.09.19 유안타 7 지속가능한 성장

2024년 말 테고프라잔(케이캡 성분명) 임상 3상 완료, 2025년 데이터 확인 후 FDA에 신약 허가 신청을 할 것으로 예상되며, 승인 받은 후 2026년 미국 시장 출시가 가능할 전망.

국내 처방액은 2024년 약 2천억원 예상(HK이노엔 케이캡 예상 매출액 1,810억원

2024년 8월 시장 점유율 약 20%에서 40%(2027년 예 상)까지 상승 가능

(8월 기준 HK이노엔 점유율 약 14%, 펙수클루 점유율 약 6%)

PPI 의 시장 점유율이 50%에 가깝다는 점에서 P-CAB 제제들이 PPI 시장을 잠식하며 처방 이 확대될 여지는 매우 높아

. 중국, 멕시코 등 글로벌 9 개국에 출시.

5년차 판매액은 약 7천억원(보노프라잔 점유율의 약 20% 수준) 이상은 가능할 것으로 예상한다.

HK 이노엔은 테고프라잔 미국 판매액의 약 10% 수준의 판매 로얄티를 수취 가능한 것을 감안할 때.

향후 출시 5 년차 판매 로얄티는 700 억 원을 상회할 것으로 예상된다

수액 및 HB&B 사업부문은 고성장세를 보이고 있지는 않지만 안정적으로 수 익을 창출하는 사업

24.10.31 DS 6.5 3Q24 Re: 저희 잘하고 있습니다 ㅎ

케이캡 공장 설비 교체로 인하여 파트너사향 출 하량이 일시적으로 감소하여 케이캡 매출이 예상보다 저조

컨디션 부문 은 비교적 단가가 낮은 non-드링크 판매 증가로 시장의 크기가 축소

케이캡의 월별 처방 실적은 약 504억원(+25.7% YoY)으로 견조

미국 내 P-CAB 시장의 크기를 약 $3bn으로 추 정하고 있다.

케이캡은 경쟁사 대비 약 2년 가량 뒤쳐진 후발주자, 우수한 효능을 바탕, 시장 내 경쟁력 있는 약물로 떠오를 것으로 기대

24.10.31 유진 7 3Q24P Review: 무난

케이캡의 생산설비 교체로 출하량이 감소한 것에 따른 일시적 요인, 처방 증가세는 유지

미국 케이캡 임상 3상 데이터는 2025년에 발표, FDA 승인 신청 후 2026년부터 본격적인 상업화가 시작될 전망

24.11.01 SK 6.5 3Q24 Review: 케이캡 성장에 주목

케이캡의 3 분기 국내 처방실적 의 고성장, 장기화되고 있는 의료파업 영향에도 견조한 수액 매출

1)8 월 생산성 제고를 위한 정제 라인 설비 교체로 케이캡의 출하 지연 -> 일시적요인, 지연된 물량 4분기 인식

2)숙취해 소제의 경쟁 심화-> 계절적 성수긴 4분기 앞둬

25.01.13 키움 6.4 그린 그림대로 따라가기

국내 P-CAB 경쟁이 치열해지는 듯 했으나 굳건한 성장세를 유지

‘케이캡’ 완제품 수출도 역대 최고치

‘컨디션’은 시장 경쟁, 내수 시장 성수기 효과 미반영 등

12월 ‘케이캡’ 처방 데이터는 192억(YoY +27.7%).-> P-CAB 경쟁보다는 H2RA, PPI 등 이전 세대 의약품들을 대체하는 그림

멕시코 출시 1년 6개월 만에 M/S 9%를 기록

중국 Sciwind로부터 들여온 GLP-1 비만 치료제 국내 3상 IND 신청을 해두었고, 아토피 치료제 등 여러 파이프라인들의 임상을 진행하며 연 구개발비 집행을 적극적

‘Voquezna’ 관련 특허 이슈가 불거졌었으나 동사의 진출 전략과는 직접적으로 연결되어 있지 않아

25.01.14 DS 5.3 4Q24 Pre: 소화불량 해소

Phathom Pharma의 Voquezna 특허 단축 우려에 따른 2028년 이후 Market share 하향

특허 단축으로 인한 제네릭 경쟁 심화에 따 라 미국 케이캡 가치 조정

최근 Phathom Pharma는 특허 연장 신청

케이캡 은 비미란성식도염 FDA 허가 신청, 유럽 파트 너십계약 체결 가능성

25.01.15 유안타 5.8 4Q24Pre: 견고한 케이캡 처방 실적

케이캡 매출 변동과는 달리 처방 실적은 매분기 견조한 성장

케이캡은 펙수클루, 자큐보가 출시하며 P-CAB 기전 약물 경쟁 심화에 대한 우려 but 동일 기전 내 경쟁은 크지 않은 것으로 판단

P-CAB 기전 점유율은 18.7%(4Q23)에서 22.3%(4Q24)로 증가하며 전체 P-CAB 시장 확대 지속

미국 허가 신청은 EE 임상 데이터 확인이 가능한 25년 중순 이후, 허가 및 출시는 26년 내에 가능할 것으로 예상.

미국 소화기 학회(AGA)에서 가격과 장기 안전성 데이터 부재 등으로 P-CAB 제제를 1차 치료로 권고하지 않는 가이드라인을 제시하며 미국 시장에 대한 우려 but 장기 임상 데이터 발표와 일본, 한국에서 장기간 사용되어오고 있어 추후 가이드라인 변경 기대.

25.02.12 유안타 7 해외 성과가 2025년 주가 향방을 결 정할 것

P-CAB 기전 점유율 20.8%, 케이캡 점유율 14.3%를 기록함

- 수출 증가 기대: 브라질 등으로 수출 본격화, 중국 시장 내 적응증 확대

- 하반기로 예상되는 FDA 신약 승인 신청을 통해 2026년 미국 판매가 가능할 것

국내 시장의 경쟁 심화와 미국 내 상업성에 대한 우려

미국 케이캡 임상 3상 데이터는 2025년 중 발표될 것으로 예상됨. 하반기 FDA 승인 신청 후 2026년부터 본격적 인 상업화가 전망

25.02.12 키움 5.7 실적 CHECK ! 컨디션 회복 후 ‘케이캡’ 확장

국내, 중국, 완제품 수출 등 ‘케이캡’의 성장세는 굳건,

중국 처방건수 증가, 멕시코 시장 점유율 10%를 넘겨. 남미 7개국 신규 출시

대표 H&B 제품 ‘컨디션’은 경쟁 심화로 성수기 효과가 상쇄.. `25년 1월부터 인체적용시험 가이드 라인이 시행되어 경쟁 수준이 이전보다 완화 전

미국 임상 결과 발표 및 신약 허가 신청, 유럽 L/O 계약 체 결, 브라질 허가 획득 및 출시, 인도 허가 획득 등의 모멘텀

25.02.14 한국IR협회 케이캡, 해외 성과 본격화 기대

1) 중국 파트너사 뤄신(Louxin) 통해 국가보험의약품목록(NRDL) 등재 적응증 확대로 안정적 매출 성장

2) 미국 Braintree Lab.에서 진행중인 임상3상 결과 발표 이후 FDA 허가 신청 및 ‘26년 미국 출시 예상

3) 남미, 동남아 등 출시 국가 확대,

4) 유럽 지역 기술이전

5) 케이캡을 중심으로 수익성 강화되는 가운데 보령, 한국아스트라제네카, 로슈 등과 국내 코프로모션 통한 외형 성장 지속

신약 위식도역류질환 치료제 ‘케이캡(KCAB)’ 을 비롯해 수액, 순환기, 당뇨 치료제 등을 포함한 전문의약품 사업을 주축

총 48개국에 기술 수출을 완료했으며, 17개국에 품목 허가 및 출시를 완료

주력 품목으로 소화성 궤양용제 ‘케이캡(K-CAB)’, 수액제, 이상지질혈증 치료제 ‘로바젯’ 등을 포함

전략적 협력 계약을 통해 보령의 ‘카나브’, 아스트라제네카의 당뇨 치료제 포트폴리오, 로슈의 ‘아바스틴’ 등을 공동판매

영양수액제와 특수수액제가 지난 5년간 각각 연평균 13.7%, 10.4% 성장

자체 개발한 종합영양수액제 ‘오마프플러스원’ 시리즈를 2024년 2월 출시하여 주력 제품->중증질환 환자에게 영양 공급 목적으로 사용된다

2022년 6월 오송 공장 가동이 본격화되며 연간 1.1억 bag의 국내 최대 규모 수액 생산 캐파(capacity)를 확보

로바젯은 강력한 LDL-콜레스테롤 감소 효과, 안정적인 성장

컨디션은 2024년 기준 국내 숙취해소음료 시장에서 44%의 점유율을 기록하며 독보적인 1위

2025년 1월 1일부터 식약처 가이드라인에 따라 숙취해소제에 대한 인체적용시험 결과를 확보한 경우에만 ‘숙취해소’

관련 표기가 가능->시장지위 강화

뷰티 부문에서는 슬로에이징 스킨케어 브랜드 ‘비원츠’와 두피케어 브랜드 ‘스칼프메드’를 중심

(1) IN-B00009은 중국 바이오기업 ‘사이윈드 바이오사이언스(Sciwind Biosciences)’에서 도입하여 제2형 당뇨 및 비

만 치료제로 개발하고 있는 주 1회 투여 GLP-1 수용체 작용제 파이프라인이다. 2024년 12월 국내 임상3상 IND를 신청. IND 승인 획득 후 2025년 4월 투약 개시를 목표, 임상은 향후 약 3년간 진행될 것으로 예상된다.

(2) IN-115314는 동사가 2015년부터 자체 개발한 야누스키나제 억제제(JAK inhibitor) 계열의 아토피 피부염 신약 후보물질이다

○의약품시장

인구의 고령화와 경제 성장에 따른 의료 비용 증대로 꾸준히 성장

바이오의약품 시장 성장을 견인할 품목은 다수의 GLP-1 계열 약물.

치료 부문별 가장 고성장이 전망되는 분야는 항암제 시장

○위식도 역류진환

식도 점막 손상 유무에 따라 미란성 또는 비미란성 역류질환으로 구분

지난 10년간 연평균 3.3% 증가

전 세계 위식도 역류질환 환자수는 10.3억명으로 유병률은 14%에 달해

○투자포인트

소화성궤양 치료제+미란성 위식도 역류질환+비미란성 위식도 역류질환+위궤양의 치료+항생제 병용요법+치료후 유지요법

2019년 2.2%에 불과했던 시장 점유율은 출시 6년만에 22.3%까지 증가

케이캡 물질 특허 관련 2심 소

승소하며 2031년까지 물질 특허 보호->장점이자 단점

48개국에 기술이전 계약을 체결했으며, 누적 17개 국가에서 허가 및 출시를 완료

미국에 출시된 P-CAB 제제는 Pathom Pharma의 Voquezna(보케즈나, 성분명 보노프라잔)가 유일. 32년까지 특허연장 요청

->인용시: 미국 판매는 팬텀과 이노엔뿐. 인용X시: 28년 이후 제너릭 의약품 출시. 경쟁심화

중국 매출에 대한 로열티를 수령하고 있으며 2024년 기준 약 60~70억원 수준의 로열티가 인식되었다. 로열티 수준을 감안하면 중국 내 매출액은1,000억원에 육박

배당성향 15% 이상 유지한 가운데 배당정책을 확

립하여 투자가시성을 확보할 계획

<2025년 실적추정내용 보고서에 상세히 포함>

국내에도 경쟁품목들이 속속 등장

25.04.11 1Q25 Pre: 기분 좋은 시작, 컨센 상회

견조한 케이캡 국내 매출과 고성장중인 케이캡 해외 수출

신규 품목으로 도입한 아바스틴의 매출 영향으로 항암제 사업부는 고성장

수액 사업부는 영양 수액의 고성장 but 의료계 파업 영향으로 성장은 제한

케이캡 완 제품 수출 및 중국 로열티 증가, 광고/수수료의 감소 등의 영향으로 수익성은 개선

미국 경쟁제품인 Voquezna 의 독점권 연장 이슈로 주가는 과도하게 조정

Voquezna 의 특허 는 28 년 8 월에 만료예정, NCE 독점권 5 년을 추가로 확보하기 위해 FDA 에 신청.

독점권 확보시 32 년까지 독점권 유지가 가능하며 결과는 6 월내 확인 할 수 있다.

독점권이 연장 되지 않는다고 해도 30 년 까지 제네릭 진출은 불가능 하며

동사의 미국 파트너사는 위장관 질환의 영업망을 보유하고 있어 26 년 케이캡 미 국 시장 진출 후 빠르게 성장