1. 전기(혹은 전년도) 보고서를 compare툴을 이용해서 차이점확인

2. 기업엑셀에 실적 입력 (차트뽑아서 특이점확인)

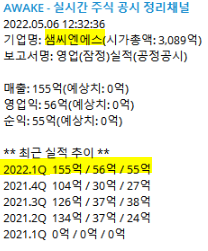

시총 3350억/매출액545억/영익 -8800만원/당순 -20억 망했어요...ㅜㅜ

- 영익폭망으로 지하실로 들어가심. 그래도 21년까진 잘 나왔는데..

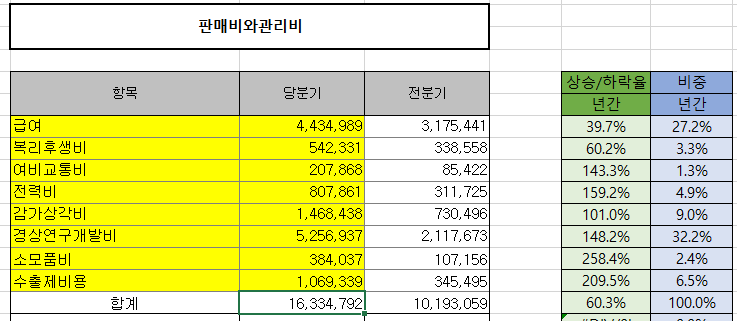

- 미친듯한 판관비. 매출원가도 원자재 상승으로 오른거겟지

- 부채도 늘어나는게 영

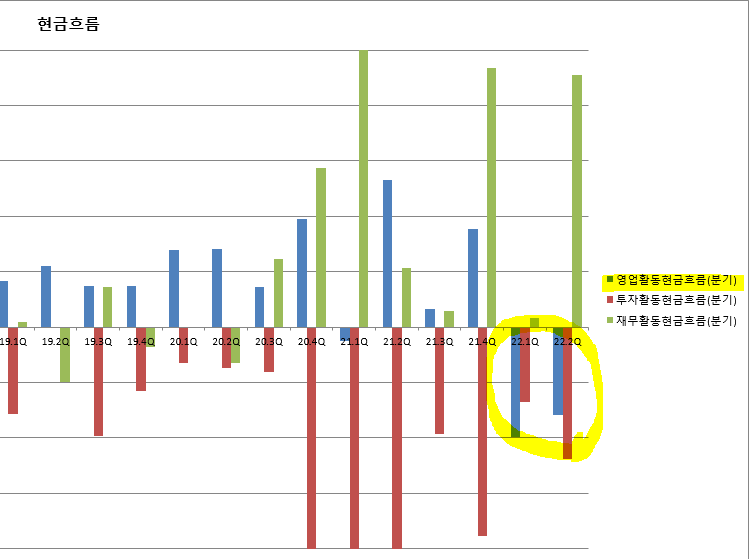

- 영업현금흐름 어쩔....

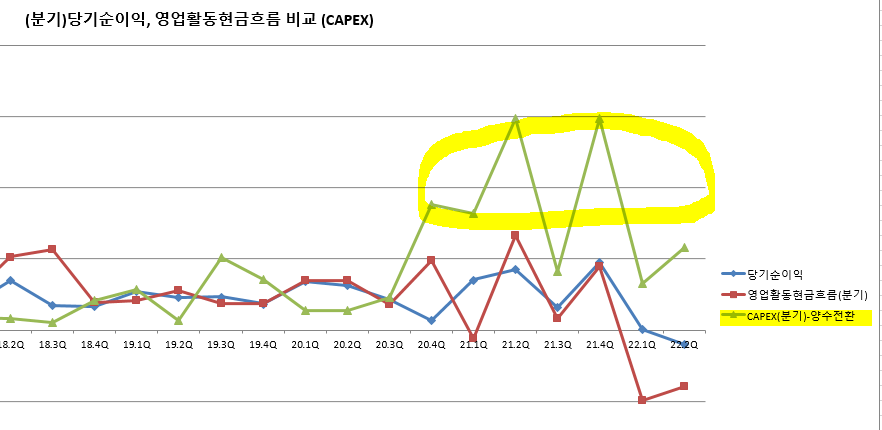

- CAPEX가 넘 많지..

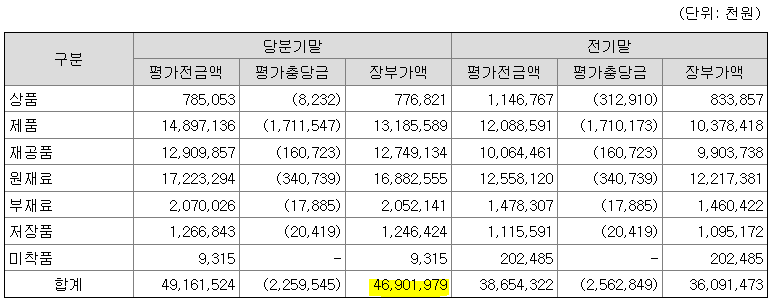

- 재조자산 미친듯이 증가

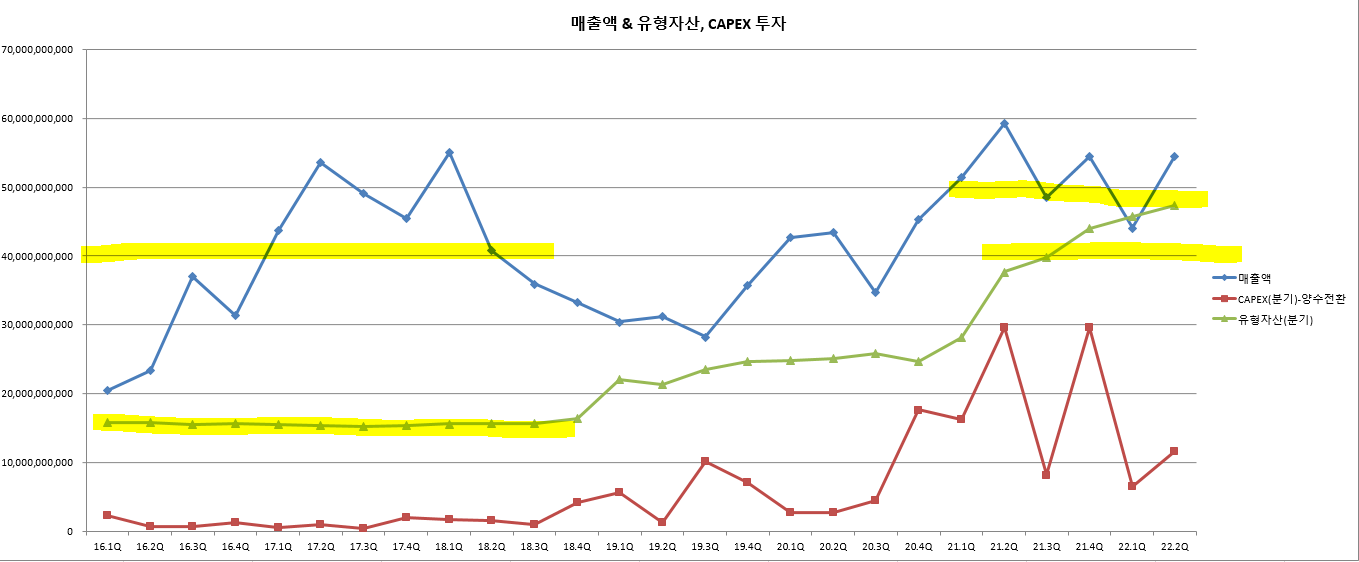

- 유형자산 170억있을때 분기별 400억 별던놈이..유횽자산 400억이 됬는데 분기별 500억 간신히 범..

3.기업제무제표 엑셀비교하며 상세비교 (계산기엑셀활용)

| 시총 3350억 | 매출액 545억 | 영익 -8800만원 | 당순 -20억 |

| 22.3Q | 증감액 | 증감비율 | |

| 매출채권 | 323억 | +90억 | 11.5% |

| 재고자산 | 531억 | +62억 | 13.2% |

| 투자부동산(비용) | 173억 | +50억 | 40.1% |

| 유형자산 | 1891억 | +62억 | 3.4% |

| 매입채무 | 237억 | +23억 | 10.6% |

| 계약부채* | 28억 | +11억 | 62.8% |

| 단기차입금 | 414억 | +32억 | 8.4% |

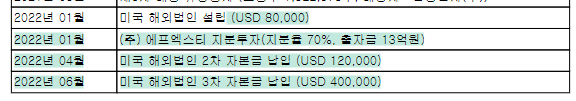

| 전환상환우선주부채** | 175억 | +175억 | 이솔 투자 받음 |

*계약부채 : 계약부채는 계약 상대방에게 재화나 용역을 이전하기도 전에 고객으로부터 먼저 받은 대가를 말하는데 선수금보다 넓은 의미로 사용되기는 하나 그냥 선수금이라고 봐도 무방할 듯하다.

**전환상환우선주 부채 : 투자자에게 자금 유치 받는 대가로 주식을 발행. 전환권도 주고 상환권도 주면 전환상황우선주

전환권은 우선주가 보통주로 전환되는것 (우선주혜택에서 진정 주인이 됨)

상환권은 투자원금 돌려달라고 요청 (돌려받을때 높은 이자를 받을수 있음, 4년간 복리 8%)

- 매출액 -8% 감소, 매출원가 -4%감소 -> 매출원가도 -8%는 감소되야지 매출총이익이 또이또이

판관비 62%증가 ->결국 영익은 개망

관계기업투자도 적자 - 1분기랑 비교해도

매출액은 늘었지만...매출원가는 더 늘었고

판관비는 또 늘었음.

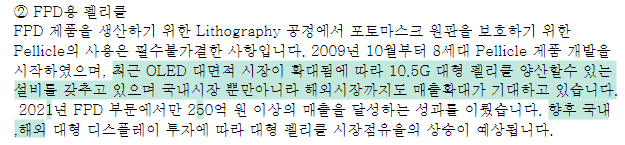

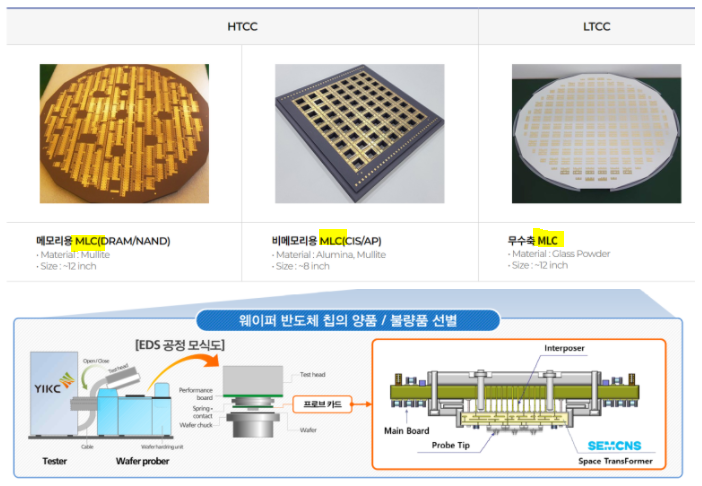

4.기업엑셀에 사업부별 성과 입력

- 매출은 나쁘지 않음..그래서 더 아이러니

- 장비가동률이 좀더 올라왔으면...50%는 넘기자

- 칠러 원가가 좀 비쌈

- 미쳐버린 유형자산...

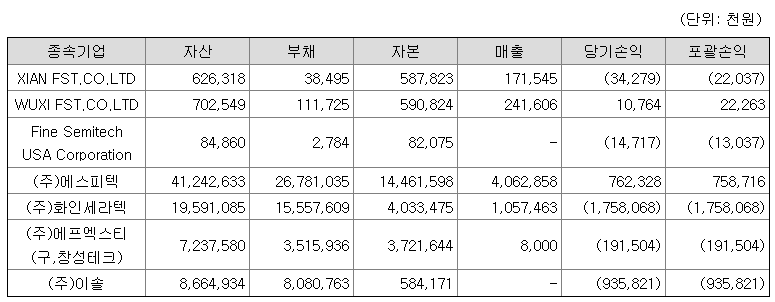

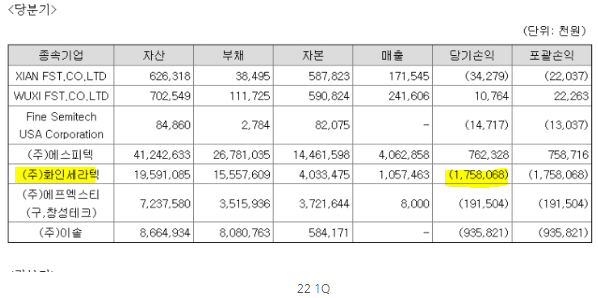

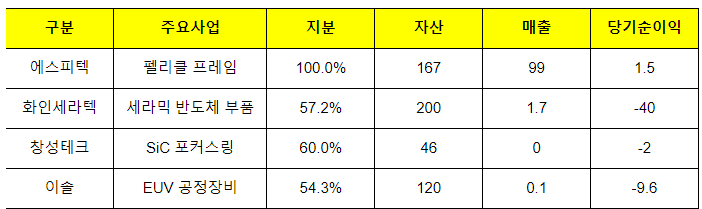

- 문제 많은 자회사들

- 원가율이 5%로 증가

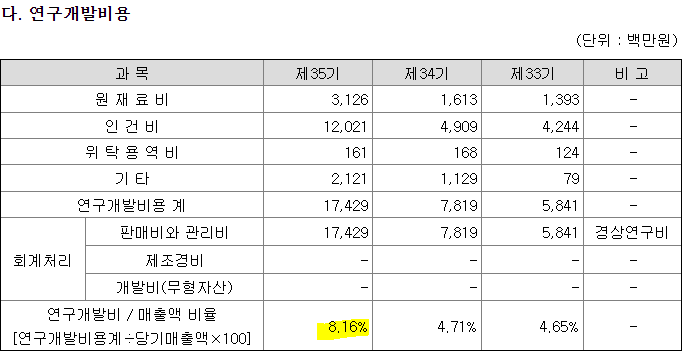

- 미친 판관비..그중에 연구개발비!!

- 판관비중 수출제비용은...수출이 좋다는건가??? 판매보증비도 증가

- 개별로도 안좋아요...망했어요

5. 2번,3번,4번 에서 내용을 보고서 주석을 통해서 상세 확인해서 블로그에 작성

6.위의 내용들을 바탕으로 PQC 새로 update

7. simrim으로 한번더 확인하고 종료

'Gun's 투자종료 Follow > 에프에스티' 카테고리의 다른 글

| 에프에스티 (0) | 2023.04.26 |

|---|---|

| 채용 등으로 보는 에프에스티 (0) | 2023.03.26 |

| [FST]22.1분기 내멋대로분석하기 (0) | 2022.05.17 |

| P Q C 로 보는 기업분석 (0) | 2022.03.25 |

| [에프에스티] 자회사 (0) | 2022.03.24 |