22.07.19 현대차증권 20500

21년 DRAM 업체고객사 2사 확보.

22년 DRAM 향 매출차지비율 29%, 23년 38% -> 메모리향 매출 본격화

독점적인 글로벌 시장지배력, 기술적 우위, 선단공정 지속될수록 매출 성장성 높아짐.

기존 600~1100도 고온, 수소 4%로 열처리(수소 5%이상되면 폭팔위험) -> 고온공정으로 누설전류등 악화.

최근 CIS(이미지센서)도 고압수소어닐링 장비 필요.

파운드리+GAA+초미세 공정 -> 매출 성장기대

22.08.15 현대차증권 20500

습식산화막 고압 공정 장비 개발중.

독점적 글로벌 시장지배력, 기술적 우위, 반도체 선단공정(16나노 이하공정) 지속, 메모리업체 진입->고성장

22.09.07 현대차증권 20500

전기적 특성을 극대화 하기위해 수소 밀도가 높아야함.

매출비중 파운드리가 가장 많음. + DRAM v-Nand 등 장비 적용 가능성 높음

신규장비 출시도 예정

22.09.23 유진투자증권

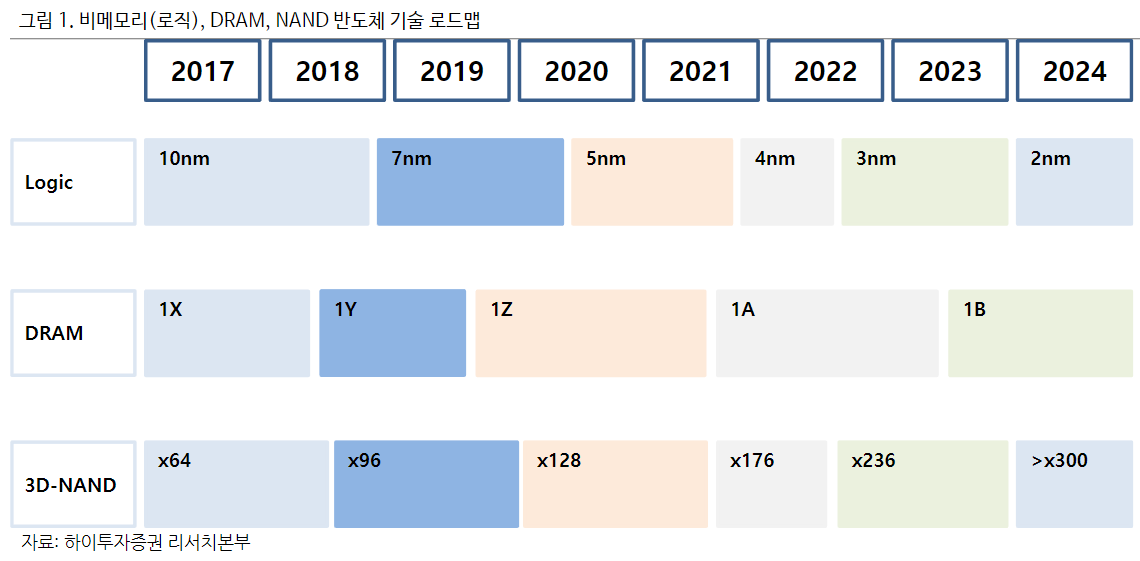

메모리 공정 미세화 진행->HPSP장비 수요 발생.

메모리 장비 시스템반도체 대비 장비가격 높음.

글로벌 파운드리 기업들이 10nm이하 초미세 공정확대 및 공격적투자에 따른 장비수요 증가.

3nm 까지 HPSP 기술로 구현가능.

23.4분기말 HPSP 공장 신축, 현재 Capa2배 수준.

연간최대생산 40여대.

21년 매출 918억, 생산대수 20여대.

23.4분기말 공장신축하면 80여대 생산가능

매출은 장비매출 중심. 매출의 5~10%가 부품 서비스.

대당 30~50억원

시스템보다 메모리용 장비 단가가 비쌈

22.09.23 한화투자증권

공정미세화->High-K 확산-> HPSP 수혜

장치 공정 특허 모두 보유 1)고압견디는용기 2)압력온도제어장치 3)High-K 절연막 제조 공정등 광버위한 장치공정 특허

24년부터 신규장비인 고압습식Oxidation장비 매출 가시화. 라인업 확장

->고압을 이용해 저온에서도 Oxdation 가능. 기존 열산환방식 습식장비에 대한 교체수요.

글로벌 탑티어 7개 반도체 제조사 고객으로 확보. 선단공종에서 단독벤더 지위.

22.10.11 상상인증권 17350

경쟁사 없음. 있어도 3년정도 시간 걸림.

고객사의 주문강도 변동성이 리스크

24년 연간CAPA 40->80대. 매출환산 2000억->4000억

장비가격 대당 30~60억, 리드타임 6~9월

4만장/월 웨이퍼 생산기설 기준 6대 장비가 사용.

22.11.15 한화투자증권 21500

3Q22호실적. 높은 비메모리 및 선단공정 비중.

높은 달러 매출 비중(70%).

22.11.15 현대차증권 20500

2Q22이연 매출로 3Q22매출 증가.

수출이 전체99% 차지

HPSP장비 저온에서 최대2nm까지 적용가능

22.11.25 흥국증권 25000

22년 40대 넘는 장비 출하. (Capa40대tnwns)

22.11.29 현대차증권 20500

22.11.29 삼성증권 20750

이원화를 고려할만한 기술력을 갖춘업체 없는것으로 판단.

메모리향 시장진입.

고압습식산화막 장비 신규진입 : 저온으로 실리콘 Oxide막을 걸러낼수 있는 기술 수요로 인해 개발.

고압수소어널링장비 최선단 공정 DRAM 1a, 200단대 이상의 3D NAND에서 최초적용

하이닉스 LPDDR5x 에 적용

단일장비 리스크. but 고압습식산화막 장비 개발중. 24년 상용화 목표.

22.12.27 NH투자증권

23.1.13 삼성증권 20750

23.1.17 현대차증권

4Q22 매출 하락. 성과급등 일회성비용지출, 환율하락, 매출감소에 따른 고정비 부담.

22sus 전체는 70%성장.

설비투자는 줄어도 수율잡기 노력에 일환으로 HPSP 매출유지 가능

23.1.20 흥국증권 25000

주요 시스템향 고객사 모두 확보. 레거시 공정 테크 마이그레이션 진행되며 지속적 수요 발생.

메모리 공정 미세화.

23.2.24 삼성증권 20750

4Q22Y 이익률 하락->연말성과급 지급등 일회성 비용 제거하면 정상 이익률.

TAM(전체시장)확대 : 고객사, 공정스템 모두 업사이드 존재.

23.2.15 한화 21500

4Q22 전분기대비장비 인도 대수 동일하나, 메모리고객사로 공급된 장비 1대에 대한 매출인식이 다음분기로 이연

성과급등 일회성비용 제거시 영익률 57%.

선단공정 대체제 없음. 장비 고객사 Capex축소에 영향없음.(투자 감소는 레거시 공정에 치우침)

23.3.3 현대차 21500

신규장비 고압습식산화막장비 : 소스-드레인 영역 안정화. 기존설계라인 유지. 게임체인저

업체들 선단공정투자, 설비교체투자 지속. 메모리 업체 턴어라운드 기대

23.3.15 대신 22500

2년이상 시장 독점 유지

23년 현재 수주잔고가 연간 Capa를 상회.

파운드리 16nm공정 이하 적용.

21년메모리업체(하이닉스 DRAM, 마이크론NAND)에 적용->23년 메모리향 투자축소

리스크: 독점적 지위 상실. 예스티 도전. 하지만 시간 걸림. 최소 24년까지 HPSP독점.

23.3.29 하이투자 24000원

비메모리 반도체 10nm이하 공정 차지 비중 30%까지 증가 (AI,로봇,자유주행)

메모리 1B DRAM, 200단 NAND 비중 전체 5% -> 향후 성장성

예스티 아직 베타테스트도 진행 못함.

미중갈등. 미세화공정 장비 반입 X -> 지금도 중국 기술안되서 줘도 못먹음. 영향없음. 향후 중국발전되면 오히려 매출증가

고압수소어닐링 장비는 반도체 제조가 아니라 수율 향상시키는 장비.

23.4.12 삼성 29000

DRAM 1c도입 본격화될 26년 고압수소 어닐링 장비 구매 TAM 23년대비 3배 늘어날 전망

2~3년간 메모리반도향 침투율 확대

경쟁사 진입 가능성 쉽지 않음.

23.5.16 삼성 29000

1Q23 호실적 기저부담. peak out우려. 분기 400억 이상 매출창출. 전체시장 확대중.

23.5.16 하이투자 27000

1Q23 매출 서프 . 4Q22 매출 이연.

23.5.22 대신 28500

생산 Full Capa 가동중

주문후 6~9개월 리드타임 존재.

단가는 30~50억원. 비메모리:메모리 = 7:3

5개월 정도 수준 backlog존재

Top3 메모리 업체 중 2곳 거래 (하이닉스 DRAM, 마이크론NAND)

24년 신공장. Full Capa도달은 24년 하반기 이후가능. 연 80대가능

경쟁사 아무리빨라도 4~5년 예상.

고압수소 TAM는 몇천억 시장으로 사실상 HPSP 매출. 다른 해외업체가 시간 돈 들여서 투자할 가치 있는지 의문.

HPO 장비 한곳과 개발 진행. 여기 뚫으면 다른곳도 사용할듯.

25년1월까진 대주주 락업. 현재 사모펀드가 대주주. 하지만 다른 펀드보단 기술에 신경쓰는 MIT박사 출신들

23.6.27 NH

파운드리업체 선단공정 및 수율개산으로 수요 증가

DRAM 1bnm, NAND 200단 필요성 증가.

23.7.17 삼성 45000

현재 전공정 활용. 전공정 내 다른 공정, 후공정으로 확장가능(산화공정, 어드밴스드 패키지)

23.7.30 한투 48000

동사 영업이익률 3~5년 이상 유지, 독점유지

24년 이후 메모리 업황 회복 수혜예상

23.8.16 하이 38000

1b nm DRAM, 10nm 로직, 200단 이상 NAND 필수적 사용

10nm미만 로직 반도체 침투율 20%미만->25년 30%초과 예상

24년 CAPA 2배 증가

23.8.25 흥국 42000

Capex 감소에 메모리향 메출 감소.

주요 시스템향 고객사 모두 확보, 레거시 공정 마이그레이션 진행으로 수요증가

DRAM NAND 고단화로 고객사 확대

24년 CAPA 2배 예정

HPO자비 24년 3분기부터 양산

23.09.05 한화 43000

24년 메모리향 매출 비중 상승. 25%->40%까지 확대예상

고객사 AI수요 대응으로 선단공정 투자

HPO장비 기대. 당초보다 다시 지연. 데모진행 1H24까지 긍정적인 결과에상

23.10.10 삼성 42000(하향)

NAND : 24년 고객사 확대. 25년 300단 이상 되면 수요 더 증가

DRAM : LPDDR 움직임 강호. 25년 1c 부터 침투율 확대 본격적.

파운드리 : HPO 신규공급. 퀄테스트 다소 딜레이.

23.10.11 현대차

케파증가로 2H24부터 매출액 증가 예상.

신규AI메모리 반도체부터 장비 수요 증가>

HPO 24년 출시에정.

수소외 다양한 가스개발.

수소 어닐링 특허는 29.3월까지 유효

23.10.12 한투 40000(하향)

실적 4분기 소폭 하락. 24.1Q부터 반등.

반도체 기업 투자 줄여서 장비 입고계획 1~2분기 지연.

24년 실적 일부 25년으로 이연예상. 24년 실적 소폭 하락

23.10.13 BNK 39000

24년 초까지 실적 모멘텀 약화. 1Q23정점.

생산능력 한계 40대(1700억) -> 24년하반기 부터 80~90대 생산능력 증가.

NAND 신규 고객 매출 2H24본격발생(테스트중). 2Q24부터 파운드리 수주 증가예상.

DRAM 현재 1bnm(13나노) 공정으로 수요적음. 1cnm부턴 수요 늘어날것.

NAND 200단 작용 잘되면 앞으로 수요 지속.

향후 DRAM Capacitor나 후공정에도 이용 가능. GAA입체구조 특성 결함 많아서 장비수요 증가 가능

HBM제조시에도 장비 이용 가능.

HPO 한개사 퀄테스트중. 1H24성과 기대

24년 하반기 신공장 본격가동. 해외 파운드리 공장 발주 시 수주모멘텀

23.11.15 한투 40000

3Q24 메모리 업황 부진 실적에 반영.

매출 대부분 로직/파운드리.

24년부터 메모리CAPEX 증가에따라 24.1Q부터 매출 다시증가 예상.

파운드리는 견조.

23.11.15 삼성 45000

메모리는 업사이드가 있나 파운드리는 다운사이드 리스크.

4분기는 계절적 비수기.

24년 매출액 7%정도 하향 예상. 보수적인 파운드리 업게 CAPEX

수소 어닐링 장비 공급량 줄어들듯.but 신규 고압산화막장비(HPO)확대가 예상.

메모리는 반등예상

23.11.23 BNK 43000

3Q 메모리 장비매출 없어도 선방.

4분기는 매출액 전년동기 -30% 예상 (294억원)

1Q24 402억으로 다시 상승예상. 해외건설중인 파운드리 Fab장비 발주시기에 따라 2Q24 매출 상승.

메모리 기여는 빨라져서 1Q24부터 실적 호전 예상.

23.12.4 삼성 56000

최선단공정 기여.

DRAM : 캐패시터로 확대 가능성.

파운드리 설비투자 부진이 Risk.

24년인텔 파운드리 사업 본격화. 각 기업 경쟁위해 최선단공정 투자 지속

23.12.26 NH

24년 매출액 2300억 예상(30%성장)

24.01.27 흥국 58000

4분기 매출액 -30% (295억)예상.

메모리향 매출약 감소. 22년 30%, 23년 20%수준.

4분기는 성과급 반영. 이익률35%.

HPA : 24.3Q부터 capa2qo. 비메모리+메모리 대응.

DRAM, NAND 모두 신규 고객사 양산평가 진행중. 하반기 1c DRAM 투자 시작. 메모리 고객사 확장 가능성

HPO : 1분기 양산평가 완료, 하반기 중으로 납품예상. HPA대비 잠재시장 5.3배.

'Gun's 투자종료 Follow > HPSP' 카테고리의 다른 글

| [HPSP]5.주요뉴스 확인하기 (0) | 2024.01.19 |

|---|---|

| [HPSP]7.주요공시 확인하기 (0) | 2024.01.18 |

| [HPSP]2.사업보고서 둘러보기 (0) | 2024.01.16 |

| [HPSP]1.홈페이지 둘러보기 (0) | 2024.01.16 |